Formula untuk Menghitung Rasio Sharpe

Rasio Sharpe = (R p - R f ) / σ pRumus rasio Sharpe digunakan oleh investor untuk menghitung kelebihan pengembalian atas pengembalian bebas risiko, per unit dari volatilitas portofolio dan menurut rumus tingkat pengembalian bebas risiko dikurangi dari pengembalian portofolio yang diharapkan dan resultan dibagi dengan deviasi standar dari portofolio.

Dimana,

- R p = Pengembalian portofolio

- R f = Tarif bebas risiko

- σp = Simpangan baku dari kelebihan pengembalian portofolio.

Bagaimana Menghitung Rasio Sharpe?

- Rasio Sharpe dihitung dengan membagi selisih pengembalian portofolio dan tingkat bebas risiko dengan deviasi standar pengembalian kelebihan portofolio. Melalui ini, kita dapat mengevaluasi kinerja investasi berdasarkan return bebas risiko.

- Metrik Sharpe yang lebih tinggi selalu lebih baik daripada metrik yang lebih rendah karena rasio yang lebih tinggi menunjukkan bahwa portofolio membuat keputusan investasi yang lebih baik.

- Rasio Sharpe juga membantu menjelaskan apakah kelebihan pengembalian portofolio disebabkan oleh keputusan investasi yang baik atau akibat terlalu banyak risiko. Semakin tinggi resiko semakin tinggi keuntungan, semakin rendah resiko menurunkan pengembalian.

- Jika salah satu portofolio memiliki pengembalian lebih tinggi daripada pesaingnya, maka itu investasi yang bagus karena pengembaliannya tinggi dan risikonya sama. Ini tentang memaksimalkan pengembalian dan mengurangi volatilitas. Jika ada investasi yang memiliki tingkat pengembalian, 15% dan volatilitas adalah nol. Maka rasio Sharpe akan menjadi tak terbatas. Ketika volatilitas meningkat, risiko meningkat secara signifikan karena tingkat pengembalian juga meningkat.

Mari kita lihat ambang penilaian rasio Sharpe.

- <1 - Tidak bagus

- 1-1,99 - Oke

- 2-2,99 - Sangat bagus

- > 3 - Luar Biasa

Portofolio dengan risiko nol seperti hanya tagihan Treasury, karena investasi bebas risiko, tidak ada volatilitas dan tidak ada pendapatan yang melebihi tingkat bebas risiko. Jadi, rasio Sharpe tidak memiliki portofolio.

- Metrik 1, 2, 3 memiliki tingkat risiko yang tinggi. Jika metrik di atas atau sama dengan 3, itu dianggap sebagai pengukuran Sharpe yang bagus dan investasi yang bagus.

- Sedangkan ini adalah metrik antara lebih besar atau sama dengan 1 dan 2 kurang dari 2, itu dianggap baik-baik saja dan jika metrik antara lebih besar dari atau sama dengan 2 dan kurang dari tiga, maka itu dianggap benar-benar baik .

- Jika metrik kurang dari satu, maka itu tidak dianggap baik.

Contoh

Contoh 1

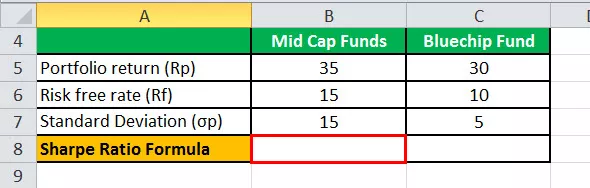

Misalkan ada dua reksa dana untuk dibandingkan dengan portofolio berbeda yang memiliki tingkat risiko berbeda. Sekarang mari kita lihat rasio Sharpe untuk melihat mana yang berkinerja lebih baik.

Investasi Reksa Dana Saham Mid Cap dan rinciannya adalah sebagai berikut: -

- Pengembalian portofolio = 35%

- Tingkat bebas risiko = 15%

- Standar Deviasi = 15

Jadi perhitungan Sharpe Ratio adalah sebagai berikut-

- Persamaan Rasio Sharpe = (35-10) / 15

- Rasio Sharpe = 1,33

Investasi Dana Bluechip dan rinciannya adalah sebagai berikut: -

- Portofolio pengembalian = 30%

- Tingkat bebas risiko = 10%

- Standar Deviasi = 5

Jadi perhitungan Sharpe Ratio adalah sebagai berikut-

- Rasio Sharpe = (30-10) / 5

- Rasio Sharpe = 4

Oleh karena itu, rasio Sharpe dari reksa dana di atas adalah sebagai berikut-

- Dana Bluechip = 4

- Dana Mid Cap = 1.33

Reksa dana blue-chip mengungguli reksa dana Mid cap, tetapi tidak berarti bahwa reksa dana Mid cap memiliki kinerja yang baik dibandingkan dengan tingkat risikonya. Sharpe memberi tahu kami hal-hal di bawah ini: -

- Reksa dana blue-chip berkinerja lebih baik daripada reksa dana Mid cap relatif terhadap risiko yang terlibat dalam investasi.

- Jika reksa dana Mid cap berkinerja sebaik reksa dana Blue-chip relatif terhadap risiko, ia akan memperoleh pengembalian yang lebih tinggi.

- Reksa dana blue-chip memiliki pendapatan yang lebih tinggi tahun ini, tetapi karena risikonya tinggi. Karenanya, akan memiliki volatilitas yang tinggi di masa mendatang.

Contoh # 2

Di sini, seorang investor memegang portofolio investasi $ 5,00,000 dengan tingkat pengembalian yang diharapkan sebesar 12% dan volatilitas 10%. Portofolio yang efisien mengharapkan pengembalian di atas 17% dan volatilitas 12%. Bunga bebas risiko adalah 4%. Perhitungan rasio Sharpe dapat dilakukan sebagai berikut: -

- Rasio Sharpe = (0,12 - 0,04) / 0,10

- Rasio Sharpe = 0,80

Kalkulator Rasio Sharpe

Anda dapat menggunakan Kalkulator Rasio Sharpe berikut.

| Pengembalian Portofolio | |

| Tingkat Bebas Risiko | |

| Standar Deviasi dari Kelebihan Pengembalian Portofolio | |

| Rumus Rasio Tajam = | |

| Rumus Rasio Tajam = |

|

|

Keuntungan

Keuntungan rasio Sharpe adalah sebagai berikut: -

- Rasio tersebut adalah pengembalian rata-rata yang diperoleh lebih dari tingkat bebas risiko per unit volatilitas atau risiko total

- Rasio Sharpe membantu dalam perbandingan investasi.

- Rasio Sharpe membantu dalam perbandingan pengembalian risiko.

Ada beberapa masalah saat menggunakan rasio Sharpe yang dihitung dengan asumsi bahwa hasil investasi terdistribusi normal, dan mengakibatkan interpretasi yang relevan tentang rasio Sharpe menjadi salah arah.

Perhitungan Rasio Sharpe di Excel

Dalam template yang diberikan di bawah ini adalah data untuk Reksa Dana Mid Cap dan Reksa Dana Bluechip untuk perhitungan rasio Sharpe.

Dalam template excel yang diberikan di bawah ini, kami telah menggunakan perhitungan persamaan rasio Sharpe untuk menemukan rasio Sharpe.

Jadi perhitungan Sharpe Ratio akan menjadi-

Artikel yang Direkomendasikan:

Ini telah menjadi panduan Formula Rasio Sharpe. Di sini kami membahas bagaimana investor menggunakan rumus ini untuk memahami laba atas investasi dibandingkan dengan risiko di atasnya bersama dengan contoh praktis dan Kalkulator. Anda dapat mempelajari lebih lanjut tentang Manajemen Portofolio dari artikel berikut -

- Hitung Tarif Bebas Risiko

- Hitung Rasio Treynor

- Perbedaan Saham vs Reksa Dana

- Bagaimana cara berkarir di Manajemen Portofolio?